Бағалы қағаздарға инвестициялардың артықшылықтары және тәуекелдер

Қазақстанда бағалы қағаздарға инвестициялар соңғы жылдары халық арасында танымал бола бастады. «Бағалы қағаздардың орталық депозитарийі» АҚ деректері бойынша ағымдағы жылғы 01 қыркүйектегі жағдай бойынша қазақстандық брокерлік компаниялар ашқан және омнибус-шоттар арқылы есепке алынатын ашық шоттардың саны 3 млн астам болды, дәлірек айтсақ, 3 086 673 шотты құрайды. Оның ішінде 683 205 шот ұстаушылардың қосалқы шоттарына және 2 403 468 –Орталық депозитарийдегі омнибус-шоттар арқылы есепке алынатын ұстаушылардың брокерлік шоттарына тиесілі.

Қазақстанда бағалы қағаздарға инвестициялар соңғы жылдары халық арасында танымал бола бастады. «Бағалы қағаздардың орталық депозитарийі» АҚ деректері бойынша ағымдағы жылғы 01 қыркүйектегі жағдай бойынша қазақстандық брокерлік компаниялар ашқан және омнибус-шоттар арқылы есепке алынатын ашық шоттардың саны 3 млн астам болды, дәлірек айтсақ, 3 086 673 шотты құрайды. Оның ішінде 683 205 шот ұстаушылардың қосалқы шоттарына және 2 403 468 –Орталық депозитарийдегі омнибус-шоттар арқылы есепке алынатын ұстаушылардың брокерлік шоттарына тиесілі.Азаматтарды қор нарығында қандай артықшылықтар мен тәуекелдер күтетіні жөнінде Fingramota.kz. айтып береді.

Бағалы қағаздар нарығындағы инвестициялар – бұл белгілі бір активтерге ақша салу және қосымша табыс көзін алу мүмкіндігі. Инвестицияларды сондай-ақ өз жинақтарын инфляциядан қорғаудың бір түрі ретінде қарастыруға болады.

Кез келген инвестицияның оң тұстары, сонымен қатар ықтимал тәуекелдері де бар. Бағалы қағаздармен жұмысты бастамас бұрын, инвестициялық қызметтің барлық аспектілері мен бүге-шігесін түсініп, саналы шешім қабылдау маңызды.

Инвестициялаудың артықшылықтары

Инвестициялаудың артықшылықтары– Акцияларды кез-келген адам сатып ала алады – көптеген азаматтар үшін бағалы қағаздарды сатып алуға инвестициялық қызметпен айналысуға заңнамалық деңгейде тыйым салынған үлестес тұлғалар мен мемлекеттік қызметшілердің белгілі бір сыныптарын есептемегенде, ешқандай шектеулер мен кедергілер жоқ;

– Ол үшін қалтаңда миллион теңгенің болуы немесе табысты кәсіпкер болудың қажеті жоқ – аз мөлшердегі сомаға да акциялар сатып алуды бастауға болады;

– Тұрақты есеп беріп тұратын және кірісі бар ірі және табысты компаниялардың қағаздары инвесторға жақсы пассивті кіріс бере алады. Сондай-ақ, олардың артықшылығы – аты әлемге әйгілі әлемдік брендтердің акциялары өтімді болып келеді, яғни тез сатылады деген сөз;

– Қарапайымдылық пен жайлылық. Бағалы қағаздарды, акцияларды да, облигацияларды да, басқа қағаздарды да әлемнің кез келген жерінен, үйден немесе кеңседен сатып алуға және сатуға болады. Ол үшін интернетке және қажетті бағдарламалық қамтылымға қол жеткізу жеткілікті;

– Арнайы дағдылардың қажеті жоқ. Брокер арқылы жұмыс істеу үшін қағазды сатып алушы мен сатушыға тиісті қаржылық білім алудың, оқуға уақыт бөлудің, кітап оқудың немесе арнайы материалдарды білудің қажеті жоқ. Мұның бәрін кәсіби брокер өзіне алады, алайда мұндай тәуекел кездесетін құралға инвестиция салып отырғаны туралы түсінік болуы керек. Есіңізде болсын, қор нарығында алаяқтардан басқа ешкім ешқашан инвестицияның қайтарылуына кепілдік бермейді;

– Қор нарығы туралы түсінігі жоқтар үшін ИПҚ пайларын сатып алудан бастауға болады. Бұл жағдайда сома 100 доллардан немесе одан да аздан басталуы мүмкін;

– Егер сіз жаңа және перспективалы жобалар мен компанияларға инвестиция салсаңыз, онда инвестициялардың кірістілігі жүздеген, кейде мыңдаған пайызды құрауы мүмкін. Бұған мысал Meta компаниясынан Facebook әлеуметтік желісінің акциялары. Нәтижесінде бірінші кезеңде осы компанияның акцияларына инвестиция салған инвесторлар миллиондаған пайда тапты;

– Егер сіз инвестициялаудың егжей-тегжейлері мен әдістерін зерттейтін болсаңыз, онда сіз акцияларды құны төмен кезінде сатып алып, олардың құны көтерілген кезде сату арқылы, одан қосымша табыс ала аласыз, бұл саудаңыздың сәтті болғанын көрсетеді;

– Инвестор болу және акциялар пакетін сатып алу арқылы сіз үлестік мүше боласыз және дауыс беру құқығына ие боласыз. Бұл өз кезегінде кәсіпорын басшылары тыңдауы керек дауыс беру құқығын береді. Айтпақшы, акционер ретінде сіз компанияның басшы құрамын тағайындауға және басқа да маңызды шешімдер қабылдауға қатыса аласыз.

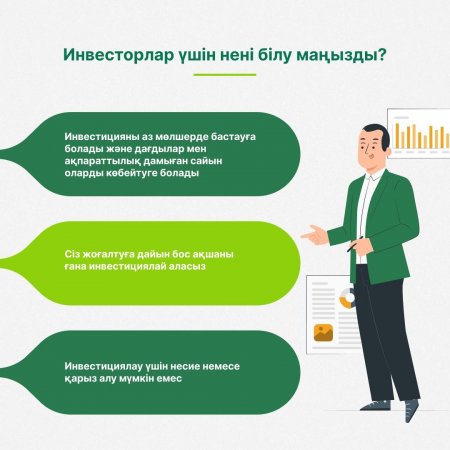

Инвестицияны аз мөлшерде бастауға болатындығын және дағдылар мен ақпараттандыру дамыған сайын оларды көбейтуге болатындығын білу маңызды. Дегенмен, сіз жоғалтуға дайын бос ақшаны ғана инвестициялауға болатынын түсінуіңіз керек. Инвестициялау үшін кредит немесе қарызға ақша алудың қажеті жоқ!

Инвестициялаудың минустары мен тәуекелдері

– Акцияларды, облигацияларды сатып алғанда, компанияның банкротқа ұшырау қаупі әрқашан бар. Сіз әрқашан нарықты және компанияның өзін мұқият қадағалап отыруыңыз керек, содан кейін сіз бағалы қағаздардан тез құтыла аласыз;

– Компания үнемі қосымша акциялар эмиссиясын жүргізе алады. Бұл жағдайда бұл қағаздардың құны айтарлықтай төмендейді;

– Компаниялардың санкцияларға ұшырау қаупі бар, сол кезде компаниялардың акцияларының құны айтарлықтай төмендейді. Бұрынғы позицияларды қалпына келтіру үшін жылдар қажет болуы мүмкін. Ал екінші және үшінші эшелондардың бағалы қағаздарында өтімділік төмендейді. Елдегі саяси жағдай да акцияның құнына әсер етеді;

– Егер компанияларға қатысты санкциялар енгізілсе, жетекші әлемдік биржалар олардың акцияларын сауда-саттыққа жібермейді, ал иесі оларды сата алмайды;

– Егер бөлшек инвестор бір ғана компанияның қағаздарына ақша салса, барлық қаражаттан айырылу қаупі бар, сондықтан әр түрлі компаниялардың акциялары мен облигацияларын сатып алу арқылы портфельді әртараптандыру ұсынылады;

– Операциялардың көлеміне немесе жиілігіне байланысты брокердің комиссиясын төлеу қажеттілігі. Сондай-ақ, бағалы қағаздарды мамандандырылған компания – Қазақстанда бұл Бағалы қағаздардың орталық депозитарийінде сақтау үшін төлеуге тура келеді;

– Қор нарығындағы дүрбелең көңіл-күй шу мен қағаз құнының төмендеуіне әкелуі мүмкін. Көптеген ісін жаңадан бастаған инвесторлар биржада ойнау кезінде дүрбелең арқылы ақша жоғалтады;

– Кез-келген кірістен, соның ішінде инвестициядан салық төлеу керек екенін түсіну керек.

Егер сіз инвестициялау стратегиясын дұрыс құрсаңыз, жоғарыда аталған кемшіліктердің көпшілігін жоюға болады. Бұл жағдайда инвестор барлық нюанстарды ескере отырып, әр құралды объективті бағалауы керек.

Жалпы, акцияларға инвестициялау – перспективалық бағыт, бастысы – бәрін ақылмен жасау.

Fingramota.kz-пен бірге инвестициялық сауаттылығыңызды арттырыңыз